Già molto noti negli USA, nell’articolo di oggi andiamo alla scoperta degli ETF.

Durante gli incontri presso le banche dei nostri clienti abbiamo dovuto ascoltare più volte da parte del “consulente” bancario la seguente affermazione: “Gli ETF sono più rischiosi dei fondi di investimento…”

L’affermazione suddetta è, oggettivamente, una grandissima sciocchezza. Ci sono quintali di dati che infatti la smentiscono.

Ci piacerebbe capire da cosa nasce questa idea dei bancari: forse perché loro non hanno nessun interesse nel proporre ETF? Forse perché qualcuno gliel’ha inculcato? Ma soprattutto ci credono realmente in quello che dicono?

Ma facciamo un passo indietro, chiariamo meglio cosa sono gli ETF.

ETF è l’acronimo di Exchange Traded Funds e sono particolari fondi di investimento tipicamente a gestione passiva. Gli ETF, come i fondi di investimento, sono dei panieri di titoli che permettono di investire ottenendo una grande diversificazione. La più importante differenza tra fondi comuni di investimento ed ETF è il metodo di gestione, i primi presentano una gestione attiva, con un team di persone che decidono come comporre il paniere all’interno del fondo stesso, i secondi invece propongono tipicamente una gestione passiva che replica l’andamento di un determinato mercato/indice.

Facciamo un esempio concreto e semplice

Il famoso indice di borsa italiana, FTSEMIB, che si sente quotidianamente nei media, è composto da un elenco di 40 titoli azionari. Un fondo che investe in questo mercato avrà un team di professionisti che cerca di prevedere quali titoli potranno performare meglio degli altri e con quello comporranno il fondo, da ciò ne scaturiranno risultati che potranno allontanarsi in positivo o in negativo dall’andamento del mercato. Un ETF invece non effettua scelte di titoli ma li acquista tutti andando a replicare l’andamento del mercato. Questa diversa gestione è la principale differenza tra i due strumenti di investimento da cui deriva un fisiologico maggior costo a carico dei fondi attivi.

Passiamo ai dati concreti, vorrei che coloro che ritengono gli ETF più rischiosi osservassero i seguenti dati:

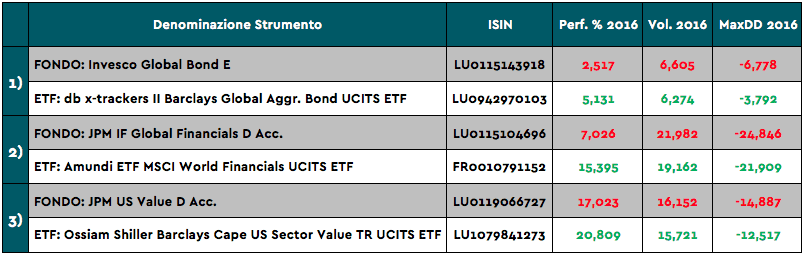

Per i non addetti ai lavori, illustriamo la tabella: vi sono 3 confronti tra un fondo e un ETF assolutamente comparabili in termini di universo di investimento.

Per semplicità sono stati riportati solo 3 parametri, ma altamente significativi, relativamente all’ultimo anno (2016): Performance, Volatilità e Max Drawdown; traducendo anche per i meno esperti: rendimento, variabilità dei prezzi e perdita massima (i valori rossi sono i peggiori nel confronto).

Come si può notare questi tre fondi, su tutti i parametri, sono perdenti nei confronti di un ETF paragonabile.

Senza considerare il rendimento, se la volatilità e la perdita massima sono inferiori per l’ETF rispetto al fondo, come fa il primo ad essere più rischioso?!?!? Vorrei porre la domanda a coloro che ritengono gli ETF rischiosi…

Aggiungo che, anche allungando l’orizzonte temporale dell’analisi, i risultati non cambiano anzi…

Chiaramente se confrontiamo un ETF azionario con un fondo obbligazionario la rischiosità è più alta per il primo… Ma a parità di universo di investimento non c’è nessun elemento che possa dare per scontato una rischiosità superiore da parte dell’ETF.

ATTENZIONE: i tre casi presentati in tabella sono solo esemplificativi e NON tutti gli ETF sono vincenti nei confronti di un fondo.

Ricordo, però, che i confronti devono sempre esser fatti con universi di investimento uguali o molto simili: non si possono confrontare “mele con pere”!

Ogni singolo caso deve essere valutato attentamente per poter investire con lo strumento migliore: ETF, fondo o altro.

Ma il “consulente” bancario ha la possibilità di effettuare le dovute valutazioni tra i diversi strumenti d’investimento o il suo ruolo ha importanti limiti dovuti a obiettivi di vendita dell’istituto di credito per cui lavora? Soprattutto: il “consulente” bancario conosce le alternative presenti sul mercato oltre a quelle che il “padrone” gli dice di vedere ai clienti ignari?? Inoltre: che interesse ha il “consulente” bancario a conoscere tutti gli strumenti utilizzabili dal cliente se egli stesso può vendere solo il fondo “x” o la polizza “y”??

Se l’articolo “Alla scoperta degli ETF” ti è piaciuto condividilo con i tuoi amici e conoscenti, potrebbe essere utile anche a loro.

Se sei interessato a conoscere la consulenza finanziaria indipendente contattaci!

![Investitore di successo: [4] concetti fondamentali](https://www.bestplanners.it/wp-content/uploads/2019/07/girl-1955797_960_720-300x200.jpg)